인공지능(AI)가 사회 전체를 급속히 바꾸어나가고 있는 이 시점에, ETF에도 혁신의 바람이 불기 시작했습니다.

금융 시장에는 AI가 먹히기 힘들다, 투자 전략은 아쉽지만 AI가 안먹히는 동네다 등등 수많은 회의론에도 불구하고, 백테스트가 아닌 라이브 레코드로 강력한 알파를 증명해내고 있는 크래프트 테크놀로지의 AI ETF를 소개하고, 이를 이용한 동적 자산 배분 전략의 성과를 검증해보겠습니다.

1. AI ETF? 전통적 ETF와의 차이점은?

* AI ETF는 말 그대로 전략이 AI에 의해 생성되고 운용되는 ETF를 말합니다. AI ETF가 아닌, 현재 출시되어 있는 대다수의 일반적인 ETF들은 해당 ETF의 컨셉에 맞는 전략을 사람이 만들어내고, 그렇게 생성된 전략은 대부분 '정적' 인 형태를 띱니다.

예를 들자면, KODEX 200 같은 대표적인 ETF는 코스피 시총 상위 200 종목을 유니버스로한 시가 총액 가중 방식의 ETF입니다. 시총 200위 안에 드는 종목을 모니터링하면서, 비중 배분을 시가총액에 비례하여 정기적으로 리밸런싱하는 방식이죠.

로우볼 ETF는 유동성, 재무지표 등의 조건으로 특정 유니버스를 선정하고, 최근 몇 달 간의 주가 변동성이 낮은 종목을 동일 비중 혹은, 변동성 역가중 방식으로 편입합니다.

가치 가중 ETF도 있는데, 여기서는 가치 지표를 계량화하여 가치 지표의 수치에 비례하여 비중 배분을 하는 방식입니다

뿐만 아니라, 비중을 결정하는 팩터들도 선형적으로 결합하는 방식을 많이 씁니다. 퀀트 리포트들을 보면, 유니버스에 해당하는 모든 종목에 대해 가치 지표, 재무지표, 모멘텀 지표 등을 순위로 매긴 후, 순위를 합산하여 총점이 가장 높은 상위 n 개 종목을 편입하는 방식을 흔히 이용합니다.

* 가치 지표, 재무 지표, 가격 지표를 이용한 퀀트 ETF를 구성한다고 하면, 기존의 방식에서는 각 지표의 스코어를 '선형적' (ex 일차함수 : 최종 점수 = 가치점수*5 + 재무점수*3 + 수급점수 *2 + 모멘텀 점수*1)으로 결합하는 방식을 쓰는데요,

이렇게 결합한 수치가 가장 높게 나오면, 그 높은 수치가 앞으로도 무조건 잘먹힌다는 가정하에 성과에 대한 피드백이나 모델의 교정없이 수치가 높은 종목을 우선적으로 편입하는 방식을 rigid 하게 고수하는 방법입니다.

* AI ETF는 완전히 다릅니다. 기존 ETF 방식과의 큰 차이점은 2가지 정도로 볼 수 있는데, 이 차이점은 근본적으로 딥러닝 기반의 인공지능의 방법론에 기인합니다.

첫 번째는, 팩터를 비선형적인 방식으로 결합한다는 것입니다. 비선형적인 결합 방식은, 앞서 예를 든 것처럼, 최종 점수 = 가치점수*5 + 재무점수*3 + 수급점수 *2 + 모멘텀 점수*1 와 같은 선형적 모델, 고정된 상수값 (5 : 3 : 2 : 1)과 같은 방식으로 결합하는 것이 아니라는 것입니다.

팩터의 가중치가 고정된 상수값이 아니라 정교한 딥러닝 모델에 의해 목표 함수(ex : 수익, 낮은 변동성)을 극대화하고 오차를 최소화하는 방식으로 결정되며, 이 값은 고정된 상수가 아니라 새로 추가되는 데이터에 의해 시시각각 동적으로 변한다는 것이죠. 예를 들면, 가치 : 재무 : 수급 : 모멘텀 비중이 지난 달에 5 : 3 : 2 : 1이 었다면, 이번 달에는 변화하는 시장상황에 맞추어 1 : 3 : 7 : 4가 될 수도 있습니다.

두번째는, 모델의 성과를 실시간으로 평가하면서, 그렇게 평가된 결과가 동적으로 변화하는 팩터값에 지속적으로 재반영되어 업데이트 된다는 점입니다. 쉬운 예를 들면 이런 거죠. 정적인 기존의 ETF 모델은 처음에 결정된 팩터값이 불변입니다. 그렇게 결정된 모델이 최근의 시장과 동떨어져 빌빌대는 움직임을 보여도 방법이 없습니다. 예를 들면, 로우볼 ETF는 하락장에는 잘 먹히지만, 지금과 같은 급등장에는 손가락을 빨 수 밖에 없는데, 그렇다고 하더라도 어떻게 할 방법이 없습니다. 로직이 '무조건' 로우볼 종목만 편입하도록 설계되어 있기 때문입니다. 성과가 좋건 나쁘건 즉, 기존의 정적인 ETF는 무조건 그 방식만을 고수해야 합니다. 아무리 성과가 박살나더라도 변화하는 시장상황에 맞게 대응하는 것이 불가능합니다.

이에 반해 AI ETF는 설정된 가중치에 의해 실제로 발생한 투자 성과를 비교한 결과를 지속적으로 재반영하는 구조입니다. 직전에 설정된 세팅값으로 투자했더니 성과가 잘 나면 가중치를 잘 유지하고, 세팅값에 의한 성과가 좋지 않으면 그결과가 가중치 선정에 재반영되어 최근의 시장에 더 잘 맞도록 지속적으로 '교정'됩니다.

이런 팩터값을 선정하는 방식은 팩터를 비선형 다변수 함수로 조합하여 이 함수의 손실을 최소화하기 위해 편미분값을 지속적으로 업데이트하는 방식(딥러닝의 기본 메커니즘)이기 때문에, 변화하는 데이터에 의한 피드백이 반영되지 않고, 여러 변수간의 복잡한 상호작용을 제대로 반영하지 못하는 단순한 선형 결합 방식에 비해 기술적으로도 훨씬 우위에 있다고 볼 수 있습니다.

* 물론, 이런 고급스러운 방식이 항상 목표를 달성한다는 '보장'은 없고, '지속적인 과최적화'의 문제를 야기할 수 있다는 비판을 하는 사람도 있으나, 시장 대비 꾸준한 알파를 창출하는 것은 정적인 배분 방식에서는 구조적으로 아예 불가능하고, 정적인 방식은 처음 10년치 과거 데이터로 일회성으로 최적화한 수치를 실제 투자에서 고정적으로 유지한다는 점을 보면 과최적화의 위험은 오히려 정적인 방식이 구조적으로 더 크다고 볼 수 있습니다.

(전통적인 방식의 스마트 베타 ETF 들이 대부분 빌빌댄다는 것이 실증적인 증거일 수도 있겠지요)

2. 그래서 결론이 수익이 난다는 거야 뭐야?

* 사변적인 얘기는 이제 집어치우고, 가장 중요한 것부터 살펴봅시다. AI ETF, 말은 번지르르한데 성과는 나냐?

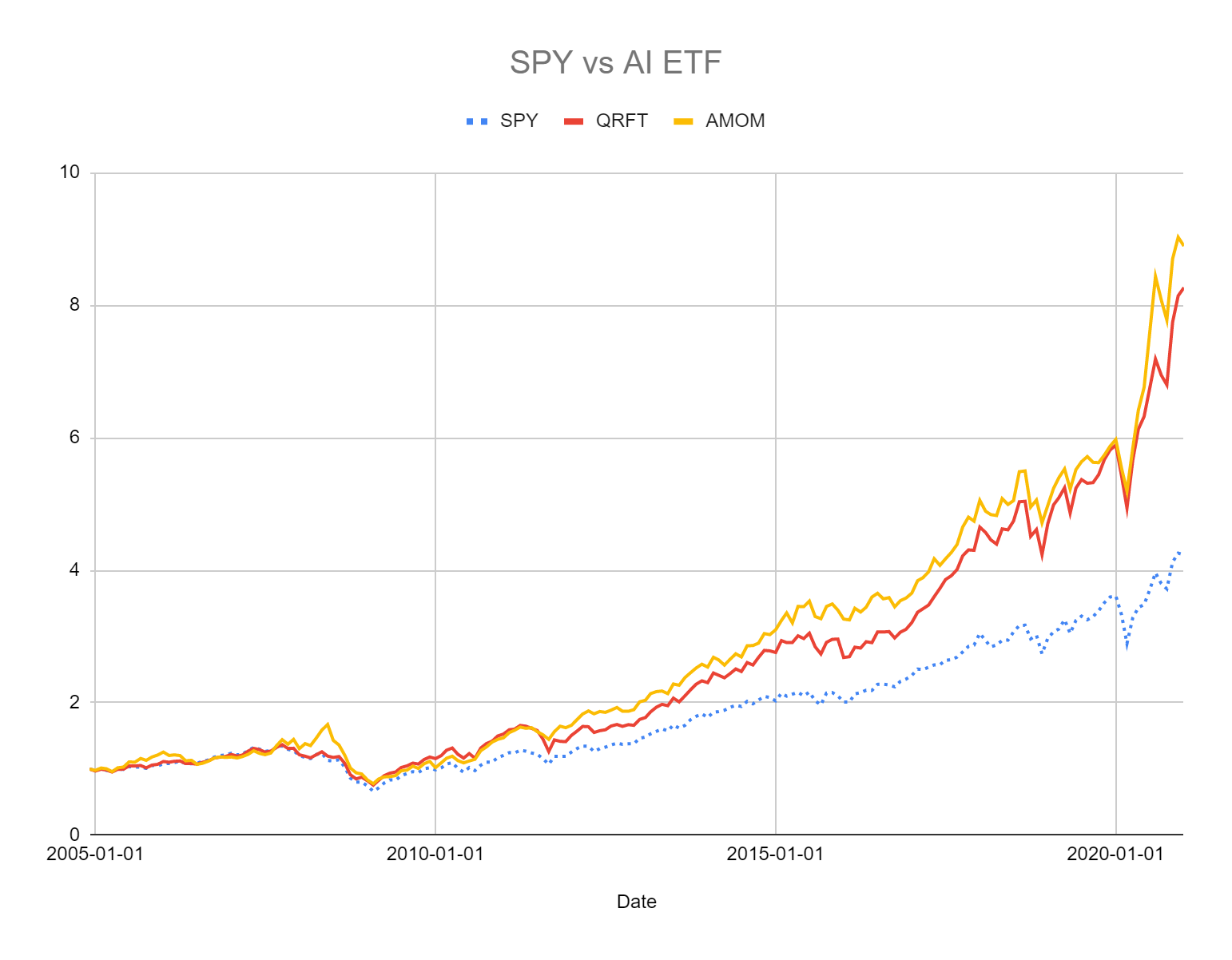

소개해드릴 크래프트의 AI ETF는 지금까지의 성과는 훌륭한 것으로 나타나고 있습니다.

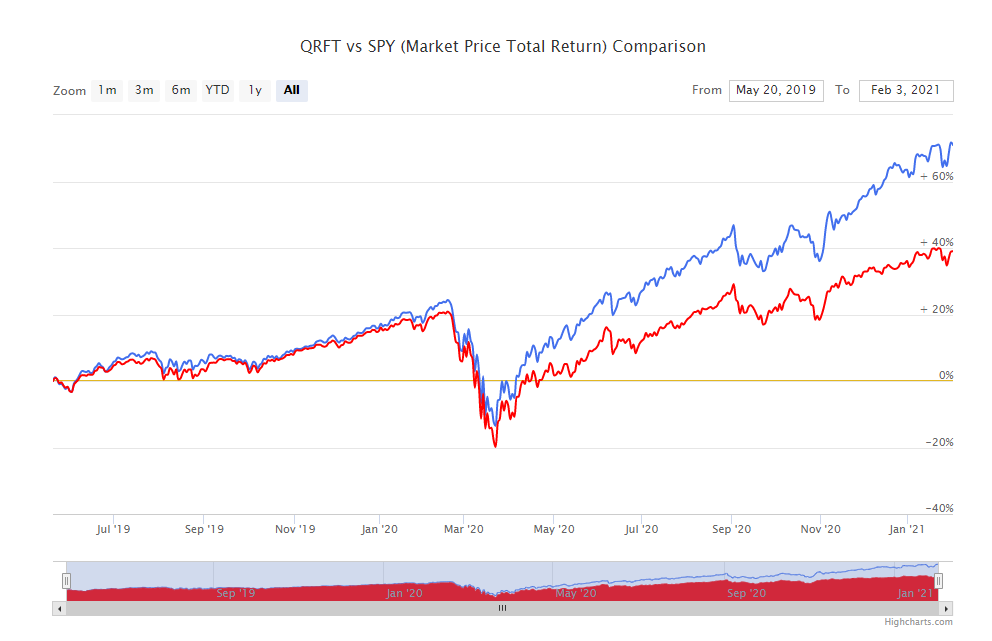

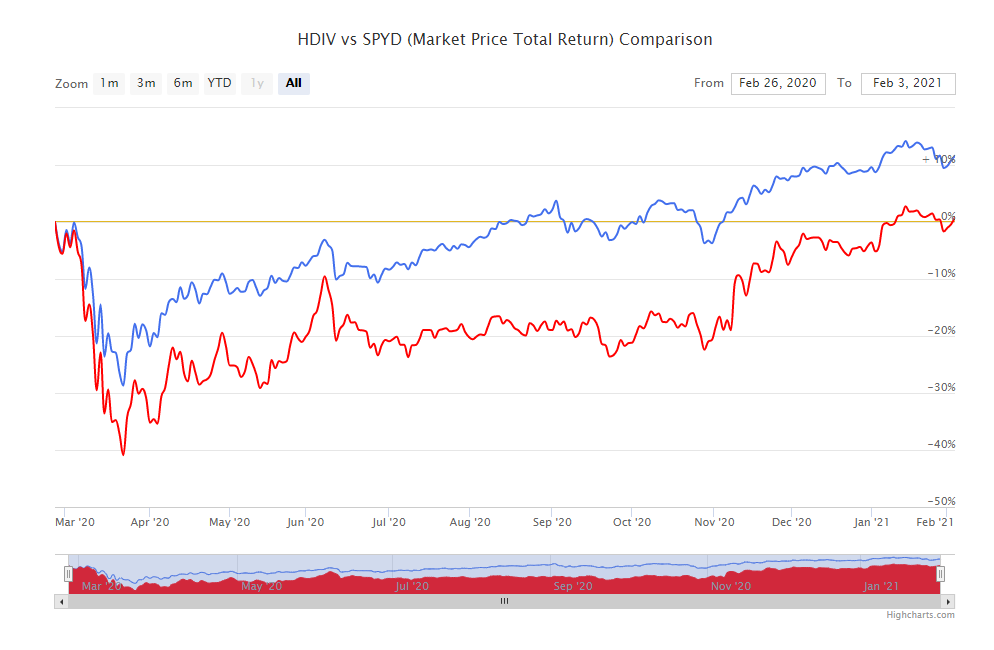

S&P500을 벤치마크로 초과 수익을 내도록 설계된 QRFT와 S&P500 모멘텀 지수를 벤치마크로 초과수익을 내도록 설계된 AMOM, 배당주 지수를 기반으로 한 HDIV 모두 런칭 이후 벤치마크 지수대비 현저히 높은 리스크대비 수익률을 달성하는데 성공하고 있습니다.

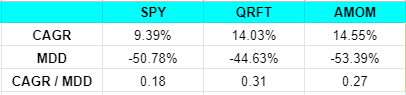

* 개인적으로는 sharp ratio 보다 CAGR/MDD ratio를 선호하는 편인데, QRFT와 AMOM의 SPY 대비 CAGR/MDD ratio는 각각 1.7, 1.5배에 달합니다 (바로 아래 자료는 백테스트 구간까지 포함한 것이고, ETF 런칭 이후의 라이브 레코드는 따로 분리된 그림을 참고)

* 정적인 모델로 백테스트상 시장을 두들겨 패는 전략을 찾아내는 것은 dog이나 horse나 다 하는 것이지만, 백테스트가 아닌 실제 라이브 레코드상에서 지속적으로 안정적인 알파를 실제로 창출해내는 것은 극도로 어렵습니다.

* 더군다나 그 대상이 알파를 만들기 쉬운 유동성 떨어지는 소형주가 아니라, 세계 최고의 헤지펀드들이 전쟁을 벌이며 효율성이 극도로 높은 전세계에서 가장 유동성이 풍부한 S&P500 대형주 유니버스라면 이 알파가 과연 우연에 의한 것인지 한 번쯤 진지하게 고민해 볼 필요가 있겠습니다.

(유독 우리나라 투자자 가운데는 내가 모르는 전략이거나, 아니면 남이 나보다 훨씬 뛰어난 전략을 가지고 있으면 알아보지도 않고 무조건 과최적화다, 사기다라고 주장하는 사람이 상당히 많은데, 다 질투와 시기심에서 비롯된 것입니다.

내가 모르지만, 나보다 훨씬 더 뛰어난 전략이 있으면 맹목적으로 배격하지 말고, 그렇다고 맹목적으로 추종하지도 말고 시각에서 무엇을 배울 수 있을지 중립적인 관점에서 배우는 자세로 접근해야 나에게 득이 됩니다.)

3. AI ETF를 SPY 대용으로 자산 배분 전략을 해 보면 어떨까?

* 기초 자산의 퍼포먼스가 좋기 때문에 자산 배분 전략의 성과도 훨씬 우수하게 나옵니다

* 결과는 어떨까요?

다음 번 포스팅에서 알아보겠습니다.

<AI ETF에 대한 김형식 대표님의 글 모음>

초보자들에게는 다소 어려울 수도 있겠지만, 시스템 트레이딩에 관심이 있거나, 제 블로그 내용을 불편함 없이 소화하실 수 있는 분들에게는 정말로 도움이 되는 훌륭한 정보들이 많이 있으니 일독을 권해드립니다.

AI 자산운용 보고서 (1)

자산운용의 혁신은 외부로 잘 드러나지 않는다. | 운용의 혁신은 외부로 잘 드러나지 않는다. 자산운용의 수요자인 투자자(고객)는 자산운용사의 브랜드와 수익률에는 관심이 높지만, 실제 자산

brunch.co.kr

AI 자산운용 보고서 (2)

Active Index ETF | 이전글: AI 자산운용 보고서 (1) ETF : 액티브에서 패시브로 헤지펀드가 단일종목이 아닌 포트폴리오에 통계적 차익거래를 적용하여 높은 수익률을 올리는 동안, 자산운용업계에서

brunch.co.kr

AI 자산운용 보고서 (3)

AI 드리븐 자산운용 시스템 | 이전글: AI 자산운용 보고서 (1) AI 자산운용 보고서 (2) 자동화된 퀀트리서치 퀀트 헤지펀드의 보수가 비싼 이유는 앞서 본 것처럼 알파를 찾는 과정에서 몸값이 높은

brunch.co.kr

AI 자산운용 보고서 (4)

AI ETF 케이스 | 이전글: AI 자산운용 보고서 (1) AI 자산운용 보고서 (2) AI 자산운용 보고서 (3) AI enhanced ETF case 2019년 5월 미국 금융시장에 다소 생뚱맞은 사건이 일어났다. 한국의 AI 스타트업 크래프

brunch.co.kr

AI 자산운용 보고서 (5)

이전글: AI 자산운용 보고서 (1) AI 자산운용 보고서 (2) AI 자산운용 보고서 (3) AI 자산운용 보고서 (4) 지금은 또다른 1990년의 시작인가? 1990년에 앞선 몇 명은 데이터와 컴퓨터를 통해 전략C를 발견

brunch.co.kr

1. 네이버 카페 '실전주식투자연구소' 로 오시면, 본 블로그의 모든 내용을 카테고리별로 정렬하여 순서대로 확인하실 수 있고, 다양한 실전 투자 정보도 얻을 수 있습니다~

2. 자타가 공인하는 주식 단기 시스템 트레이딩의 최고 전략가, '닥터 퀀트의 단기 트레이딩 강좌'가 뉴지스탁에서 진행중입니다. 닥터 퀀트의 강좌에서는 그동안 공개하지 않았던 무려 50개 이상의 실전 트레이딩 전략과 주기적인 업데이트 강의가 제공됩니다~

3. 'systrader79의 단기 시스템 트레이딩 강의'와 '자산 배분 완전 정복 강의' 가 뉴지스탁에서 진행중입니다~ 주식 단기 트레이딩과 자산 배분 전략에 관심이 있으신 분들의 많은 성원 부탁드립니다

'systrader79 칼럼 > 실전 투자 전략' 카테고리의 다른 글

| 실전 투자 전략 (114) - 외국인 수급 평균 매수가 전략 (0) | 2021.06.08 |

|---|---|

| 실전 투자 전략 (113) - 켈트너 채널 추세 전략 (3) | 2021.05.20 |

| 실전 투자 전략 (112) - 가격/수급 다이버전스를 이용한 단기 트레이딩 전략 (0) | 2021.04.11 |

| 실전 투자 전략 (111) - AI ETF를 이용한 동적 자산 배분 전략 (2) (2) | 2021.02.05 |

| 실전 투자 전략 (109) - 실전 단기 트레이딩 전략 빌드업 (7) - 기관 순매수 상위 포트폴리오 (0) | 2020.12.21 |

| 실전 투자 전략 (108) - 실전 단기 트레이딩 전략 빌드업 (6) - 마켓 타이밍의 위력 (1) | 2020.12.08 |

| 실전 투자 전략 (107) - 실전 단기 트레이딩 전략 빌드업 (5) - 채널 지표 테스트 (0) | 2020.11.13 |

| 실전 투자 전략 (106) - 실전 단기 트레이딩 전략 빌드업 (4) - 채널 지표 테스트 (0) | 2020.11.03 |

댓글