실전 투자 전략 (152) - 상관 관계를 이용한 모멘텀 전략

안녕하세요. 이번 시간에는 상품 모멘텀 전략의 성과를 개선하는 방법에 대해 알아보겠습니다. 구체적으로는 시장 내 상관관계를 활용하여 상품 ETF에 대한 모멘텀 전략의 성과를 어떻게 향상시킬 수 있는지 살펴볼 예정입니다.

How to Improve Commodity Momentum Using Intra-Market Correlation - QuantPedia

Momentum is one of the most researched market anomalies, well-known and widely accepted in both public and academic sectors. Its concept is straightforward: buy an asset when its price rises and sell it when it falls. The goal is to take advantage of these

quantpedia.com

모멘텀 전략의 개념과 한계

모멘텀 전략은 금융 시장에서 가장 널리 연구되고 알려진 이상 현상(anomaly) 중 하나입니다. 이 전략의 기본 개념은 매우 단순합니다. 가격이 오르는 자산은 매수하고, 가격이 떨어지는 자산은 매도하는 것입니다. 이렇게 함으로써 시장의 추세를 활용해 단순 매수 후 보유(buy-and-hold) 전략보다 더 나은 수익률을 얻는 것이 목표입니다.

하지만 안타깝게도 최근 수십 년간 모든 자산군에서 모멘텀 전략의 수익성이 점차 감소하는 현상이 관찰되고 있습니다. 이는 매우 중요한 문제인데, 그 이유는 무엇일까요?

모멘텀 전략이 효과적으로 작동하기 위해서는 자산들 간의 상관관계가 낮아야 합니다. 즉, 각 자산의 가격 움직임이 서로 독립적이어야 효과적인 것이죠. 하지만 최근 들어 많은 자산군, 특히 상품 시장에서 자산들 간의 상관관계가 높아지는 현상이 관찰되고 있습니다. 이는 모멘텀 전략의 성과를 저하시키는 주요 원인이 되고 있습니다.

그렇다면 왜 자산들 간의 높은 상관관계가 모멘텀 전략에 불리하게 작용하는 것일까요? 이를 이해하기 위해 간단한 예를 들어보겠습니다.

예를 들어, A, B, C라는 세 개의 상품이 있다고 가정해봅시다. 이들의 가격 움직임이 서로 독립적이라면, A 상품의 가격이 오를 때 B와 C 상품의 가격은 얼마든지 하락할 수 있습니다. 이런 상황에서는 모멘텀 전략이 효과적으로 작동할 수 있습니다. 가격이 오르고 있는 A 상품을 매수하고, 가격이 하락하고 있는 B나 C 상품을 매도하는 식으로 말이죠.

하지만 만약 이 세 상품의 가격 움직임이 매우 비슷하다면 어떨까요? 즉, A 상품의 가격이 오를 때 B와 C 상품의 가격도 거의 같이 오른다면, 모멘텀 전략은 제대로 작동하기 어렵습니다. '승자'와 '패자'를 명확하게 구분하기 어려워지기 때문입니다.

이것이 바로 최근 상품 시장에서 모멘텀 전략의 성과가 저조한 주된 이유입니다. 상품들 간의 상관관계가 높아지면서, 모멘텀 전략이 효과적으로 작동하기 위한 기본 전제가 흔들리고 있는 것입니다.

상품 ETF를 이용한 모멘텀 전략의 성과 개선 방법

그렇다면 이런 상황에서 어떻게 모멘텀 전략의 성과를 개선할 수 있을까요? 이 논문에서는 상품 ETF를 대상으로 한 모멘텀 전략의 성과를 개선하는 방법을 제안합니다.

우선, 왜 상품 선물이 아닌 상품 ETF를 선택했는지 의문이 드실 수 있습니다. 이에 대해 간단히 설명드리겠습니다.

상품 ETF를 선택한 이유는 크게 네 가지입니다:

- 사용의 용이성: ETF는 주식처럼 거래소에서 쉽게 매매할 수 있습니다.

- 데이터의 길이: 많은 상품 ETF들이 10년 이상의 거래 데이터를 가지고 있어 장기적인 백테스트가 가능합니다.

- 접근성: 일반 투자자들도 쉽게 접근할 수 있습니다.

- 롤오버의 단순화: 선물 계약과 달리 만기에 따른 복잡한 롤오버 절차가 필요 없습니다.

이러한 이유로 우리는 상품 선물 대신 상품 ETF를 이용하여 연구를 진행했습니다.

구체적으로 우리가 사용한 ETF는 다음 네 가지입니다:

- DBA (농산물)

- DBB (기본 금속)

- DBE (에너지)

- DBP (귀금속)

이 ETF들은 2007년부터의 데이터를 제공하여 개별 상품 ETF들보다 더 긴 백테스트 기간을 제공합니다.

자, 이제 본격적으로 우리의 연구 방법과 결과에 대해 살펴보겠습니다.

기본 모멘텀 전략의 성과

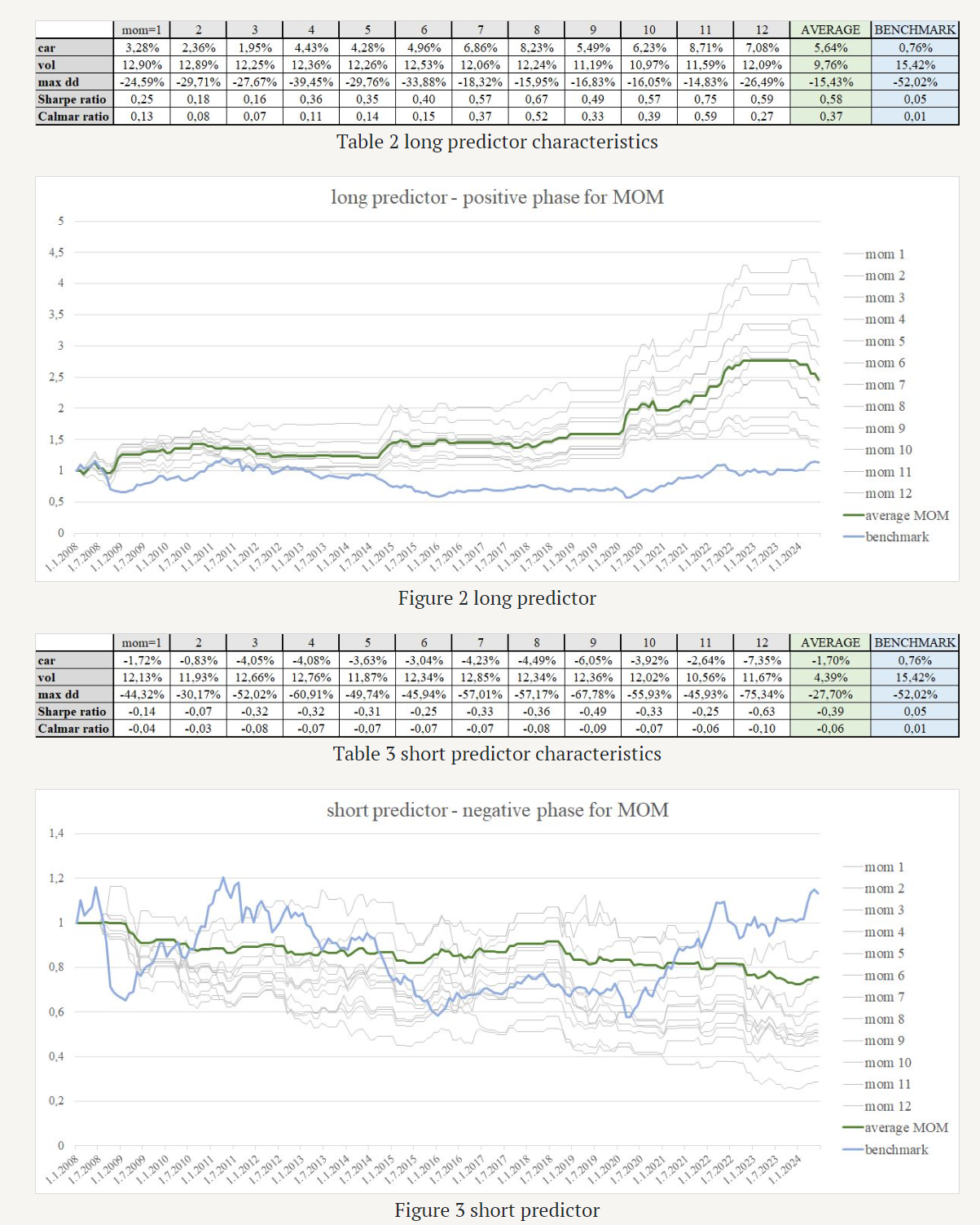

우선 우리는 가장 기본적인 형태의 모멘텀 전략을 적용해보았습니다. 이 전략의 구체적인 내용은 다음과 같습니다:

- 매월 각 ETF의 1개월부터 12개월까지의 모멘텀을 계산합니다.

- 이를 바탕으로 ETF들의 순위를 매깁니다.

- 가장 성과가 좋은 2개의 ETF를 매수하고, 가장 성과가 나쁜 2개의 ETF를 매도합니다.

- 포트폴리오는 균등 가중치로 구성하며, 매월 리밸런싱합니다.

이 전략의 결과는 어땠을까요? 안타깝게도 예상대로 성과가 매우 저조했습니다.

벤치마크 수익률보다는 약간 높은 수익률을 기록했지만, 이는 훨씬 더 높은 변동성을 감수한 대가였습니다. 즉, 위험 조정 수익률 측면에서는 오히려 벤치마크보다 못한 성과를 보인 것입니다.

이러한 결과는 우리의 예상과 일치합니다. 왜 그럴까요? 앞서 설명드린 대로, 상품 시장은 자산들 간의 상관관계가 높은 동질적 시장입니다. 이런 환경에서는 모멘텀 전략이 '승자'와 '패자'를 효과적으로 구분하지 못하기 때문입니다.

상관관계 필터를 이용한 모멘텀 전략의 개선

그렇다면 이런 상황에서 어떻게 모멘텀 전략의 성과를 개선할 수 있을까요? 우리는 여기서 매우 흥미로운 아이디어를 제시합니다. 바로 '상관관계 필터'를 이용하는 것입니다.

구체적으로, 우리는 단기 상관관계와 장기 상관관계의 비율을 이용합니다. 여기서 단기는 20일, 장기는 250일로 정의했습니다.

이 비율이 어떤 의미를 갖는지 자세히 살펴보겠습니다.

- 단기 상관관계가 장기 상관관계보다 높다는 것은 무엇을 의미할까요? 이는 최근 상품들의 가격 움직임이 평소보다 더 비슷해졌다는 뜻입니다. 다시 말해, 상품들이 한 방향으로 강하게 움직이고 있다는 신호입니다.

- 반대로 단기 상관관계가 장기 상관관계보다 낮다면 어떨까요? 이는 최근 상품들의 가격 움직임이 평소보다 더 다양해졌다는 의미입니다. 즉, 각 상품이 자신만의 독특한 움직임을 보이고 있다는 신호입니다.

이 정보를 어떻게 활용할 수 있을까요? 우리의 가설은 다음과 같습니다:

"단기 상관관계가 장기 상관관계보다 높을 때, 즉 상품들이 한 방향으로 강하게 움직일 때 모멘텀 전략이 더 효과적일 것이다."

왜 이런 가설을 세웠을까요? 상품들이 한 방향으로 강하게 움직일 때는 '승자'와 '패자'의 구분이 더 명확해질 가능성이 높기 때문입니다. 이런 상황에서는 모멘텀 전략이 효과적으로 작동할 수 있습니다.

이 가설을 바탕으로 우리는 다음과 같은 전략을 구사했습니다:

- 매월 단기(20일) 및 장기(250일) 상관관계를 계산합니다.

- 단기 상관관계가 장기 상관관계보다 높을 때만 모멘텀 전략을 적용합니다.

- 그 외의 경우에는 포지션을 취하지 않습니다.

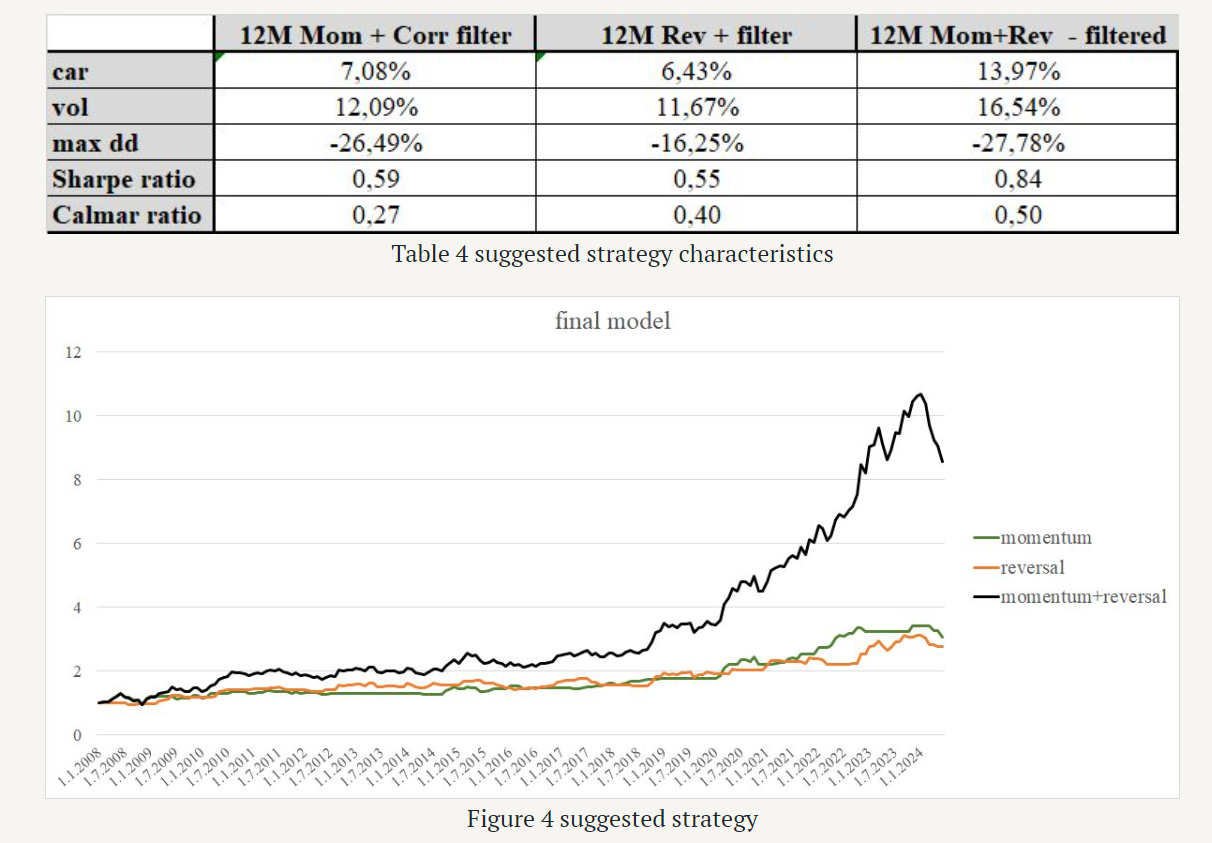

이 전략의 결과는 어땠을까요? 놀랍게도 매우 우수한 성과를 보였습니다.

기본 모멘텀 전략에 비해 연간 수익률, 변동성, 최대 낙폭, 샤프 비율, 칼마 비율 등 모든 성과 지표에서 개선된 결과를 보였습니다. 특히 이 필터는 모멘텀 순위 기간(1-12개월)에 관계없이 매우 안정적인 성과를 보였습니다.

더욱 흥미로운 점은, 단기 상관관계가 장기 상관관계보다 낮을 때는 오히려 반대 전략(즉, 역모멘텀 전략)이 효과적이라는 것입니다. 이는 우리의 전략을 더욱 정교화할 수 있는 가능성을 제시합니다.

상관관계 필터를 이용한 새로운 전략 제안

이러한 발견을 바탕으로, 우리는 다음과 같은 새로운 전략을 제안합니다:

- 단기 상관관계가 장기 상관관계보다 높을 때:

- 12개월 모멘텀 순위를 기준으로 상위 2개 ETF를 매수하고 하위 2개 ETF를 매도합니다.

- 이 포지션을 1개월 동안 유지합니다.

- 단기 상관관계가 장기 상관관계보다 낮을 때:

- 12개월 모멘텀 순위를 기준으로 하위 2개 ETF를 매수하고 상위 2개 ETF를 매도합니다 (즉, 역모멘텀 전략을 적용합니다).

- 이 포지션을 1개월 동안 유지합니다.

이 전략의 결과는 어떨까요? 놀랍게도 이 결합 전략(모멘텀+역모멘텀)은 단독 모멘텀 전략이나 역모멘텀 전략에 비해 거의 두 배에 가까운 수익률을 기록했습니다.

물론 이에 따라 변동성과 최대 낙폭도 증가했습니다. 이는 위험이 높아졌다는 것을 의미하지만, 수익률의 대폭적인 증가를 고려하면 충분히 정당화될 수 있는 수준이라고 볼 수 있습니다.

결론 및 시사점

이번 연구를 통해 우리는 상품과 같은 동질적 시장에서도 모멘텀 전략의 성과를 크게 개선할 수 있다는 것을 확인했습니다. 핵심은 시장 내 상관관계를 활용한 필터를 적용하는 것입니다.

이 연구 결과가 시사하는 바는 매우 큽니다. 지금부터 이 연구의 의의와 시사점, 그리고 향후 연구 방향에 대해 좀 더 자세히 살펴보겠습니다.

연구의 의의

우선, 이 연구가 갖는 가장 큰 의의는 모멘텀 전략의 적용 가능성을 확장했다는 점입니다. 지금까지 많은 투자자들과 연구자들은 상품과 같은 동질적 시장에서는 모멘텀 전략이 효과적이지 않다고 생각해왔습니다. 하지만 우리의 연구는 적절한 필터링 기법을 사용하면 이런 시장에서도 모멘텀 전략이 충분히 효과적일 수 있다는 것을 보여주었습니다.

두 번째로, 이 연구는 시장 내 상관관계의 중요성을 재조명했습니다. 지금까지 많은 투자 전략들이 개별 자산의 가격 움직임에만 주목해왔다면, 우리의 연구는 자산들 간의 관계, 즉 상관관계도 매우 중요한 정보라는 것을 보여주었습니다. 이는 향후 다양한 투자 전략의 개발에 새로운 아이디어를 제공할 수 있을 것입니다.

마지막으로, 이 연구는 적응형 전략(adaptive strategy)의 중요성을 강조합니다. 우리가 제안한 전략은 시장 상황에 따라 모멘텀 전략과 역모멘텀 전략을 유연하게 전환합니다. 이는 고정된 하나의 전략을 고수하는 것보다 시장 변화에 더 잘 대응할 수 있음을 보여줍니다.

실무적 시사점

이 연구 결과는 실제 투자 현장에서 어떻게 활용될 수 있을까요? 몇 가지 중요한 시사점을 살펴보겠습니다.

- 상품 투자의 새로운 접근법: 지금까지 많은 투자자들이 상품 시장에서 모멘텀 전략의 적용을 꺼려왔습니다. 하지만 이제는 상관관계 필터를 활용하여 더 효과적인 모멘텀 전략을 구사할 수 있게 되었습니다. 이는 상품 투자자들에게 새로운 투자 기회를 제공할 수 있습니다.

- 리스크 관리의 개선: 우리의 전략은 시장 상황에 따라 포지션을 조정합니다. 이는 단순히 수익률을 높이는 것뿐만 아니라, 리스크 관리 측면에서도 큰 의미가 있습니다. 시장 상황이 불리할 때 포지션을 줄이거나 반대 포지션을 취함으로써 손실을 줄일 수 있기 때문입니다.

- ETF를 활용한 전략의 실행 용이성: 이 연구에서는 상품 ETF를 사용했습니다. ETF는 거래가 쉽고 유동성이 높아 실제 전략 실행에 매우 적합합니다. 따라서 이 전략은 기관 투자자뿐만 아니라 개인 투자자들도 쉽게 활용할 수 있습니다.

- 다양한 자산군으로의 확장 가능성: 비록 이 연구는 상품 ETF에 초점을 맞추었지만, 이 접근법은 다른 자산군에도 적용될 수 있습니다. 예를 들어, 국가별 주식 ETF나 섹터별 ETF 등에도 유사한 방식을 적용해볼 수 있을 것입니다.

한계점 및 향후 연구 방향

물론, 이 연구에도 몇 가지 한계점이 존재합니다. 이를 인식하고 보완하는 것이 향후 연구의 중요한 과제가 될 것입니다.

- 제한된 데이터 기간: 이 연구는 2007년부터의 데이터를 사용했습니다. 이는 금융 위기와 그 이후의 장기 상승장을 포함하고 있지만, 더 긴 기간의 데이터로 검증할 필요가 있습니다.

- 제한된 ETF 수: 우리는 4개의 섹터 ETF만을 사용했습니다. 더 많은 ETF를 포함시켜 전략의 견고성을 검증할 필요가 있습니다.

- 거래 비용의 고려: 이 연구에서는 거래 비용을 0.05%로 가정했습니다. 하지만 실제 상황에서는 더 높은 거래 비용이 발생할 수 있으며, 이는 전략의 수익성에 영향을 미칠 수 있습니다.

- 다른 필터링 기법과의 비교: 우리는 상관관계를 이용한 필터를 제안했지만, 다른 형태의 필터링 기법도 존재할 수 있습니다. 예를 들어, 변동성이나 유동성 지표를 활용한 필터 등을 고려해볼 수 있을 것입니다.

따라서 향후 연구에서는 다음과 같은 방향으로 나아갈 수 있을 것입니다:

- 더 긴 기간의 데이터를 사용하여 전략의 견고성을 검증합니다.

- 더 많은 ETF를 포함시켜 전략의 적용 범위를 확장합니다.

- 다양한 거래 비용 시나리오를 고려하여 전략의 실제 적용 가능성을 평가합니다.

- 다른 형태의 필터링 기법을 탐색하고, 이를 우리의 상관관계 필터와 비교합니다.

- 다른 자산군(예: 국가별 ETF, 섹터 ETF 등)에 대한 적용 가능성을 연구합니다.

마치며

이 연구는 모멘텀 전략의 새로운 가능성을 보여주었습니다. 특히 동질적 시장으로 여겨졌던 상품 시장에서도 적절한 필터링 기법을 사용하면 모멘텀 전략이 효과적일 수 있다는 점은 매우 흥미롭습니다.

하지만 투자의 세계에서 '완벽한' 전략이란 존재하지 않습니다. 우리의 전략 역시 계속해서 검증되고 개선되어야 할 것입니다. 또한 이 전략을 실제로 적용할 때는 개별 투자자의 상황과 리스크 선호도 등을 고려해야 합니다.

마지막으로 강조하고 싶은 점은, 이 연구가 보여주는 것은 단순히 하나의 투자 전략이 아니라는 것입니다. 이는 시장을 바라보는 새로운 관점, 즉 자산 간의 관계에 주목하는 관점의 중요성을 보여줍니다. 앞으로 이러한 관점이 투자 전략 개발에 어떤 영향을 미칠지 지켜보는 것도 매우 흥미로울 것입니다.

투자는 항상 위험을 수반합니다. 하지만 끊임없는 연구와 개선을 통해 우리는 조금씩 더 나은 투자 방법을 찾아갈 수 있을 것입니다. 이 연구가 그 여정에 작은 보탬이 되기를 희망합니다.

너무나도 중요한 소식 블로그 (클릭)

너무나도 중요한 소식 ebook (클릭)

너무나도 중요한 소식

gospel79.netlify.app

한 고대 문서 이야기

한 고대 문서가 있습니다. 1. 이 문서는 B.C. 1,500년 부터 A.D 100년까지 약 1,600 여 년 동안 기록되었습니다. 2. 이 문서의 저자는 약 40 명입니다. 3. 이 문서의 고대 사본은 25,000 개가 넘으나, 사본간

gospel79.tistory.com

유튜브 프리미엄 월 1만원 할인받고 월 4000원에 이용하는 방법

올해 5월부터 월 8000원 정도이던 유튜브 프리미엄 요금이 15000원 정도로 인상됩니다. 각종 OTT 서비스, ChatGPT 같은 서비스들이 늘어나다보니 이런 거 몇 개만 이용하더라도 월 이용요금이 5만원을

stock79.tistory.com

1. 네이버 카페 '실전주식투자연구소' 로 오시면, 본 블로그의 모든 내용을 카테고리별로 정렬하여 순서대로 확인하실 수 있고, 다양한 실전 투자 정보도 얻을 수 있습니다~

2. 자타가 공인하는 주식 단기 시스템 트레이딩의 최고 전략가, '닥터 퀀트의 단기 트레이딩 강좌'가 뉴지스탁에서 진행중입니다. 닥터 퀀트의 강좌에서는 그동안 공개하지 않았던 무려 50개 이상의 실전 트레이딩 전략과 주기적인 업데이트 강의가 제공됩니다~

4. 여러분의 인생이 걸린 너무나도 중요한 소식 ----> 여기를 클릭하세요!