이번 포스팅에서는 지금까지 블로그에서 소개한 모멘텀 기반의 기본적인 자산 배분 방법론을 재조합한, 간편하면서도 안정적인 새로운 자산 배분 방법을 소개하려 합니다.

Modified PAA model 인데,Flex Capital의 Wouter J. Keller가 발표했던 모멘텀 기반의 robust한 동적 자산 배분 전략인 PAA (protective asset allocation)을 개선시킨 전략입니다.

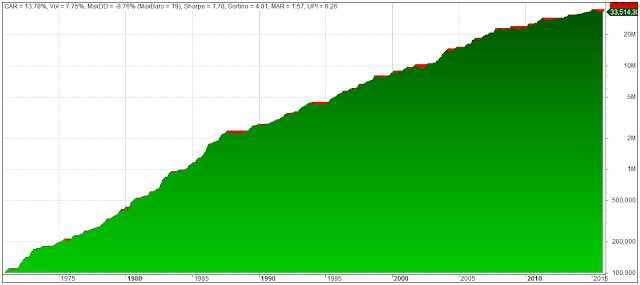

<무시무시하게 안정적인 PAA의 수익곡선>

1. Modified PAA model의 기본 컨셉

전략의 핵심 아이디어에 뭔가 대단하거나 새로운 것은 없고 제가 블로그에서 지속적으로 반복했던 모멘텀 기반의 기본 투자 전략이 본 전략의 주요 구성 요소입니다.

(이 모델의 핵심 아이디어와 데이터는 삼성자산운용 이성규님께서 제공해주셨습니다. 감사의 말씀 드립니다.)

이 전략의 핵심 로직들은 이미 본 블로그에서도 여러 차례 소개했고, 전세계적으로 널리 퍼져 있는 추세 기반의 동적 자산 배분 모델 (Faber의 이평선 모델, Antonacci의 듀얼 모멘텀 모델, Resolve asset의 EAA, PAA 모델)의 철학과 크게 다르지는 않습니다.

하지만, 이번 포스팅에서 소개할 Modified PAA 모델은 4가지 자산 배분 모델 중 수학적으로 가장 단순하면서도 구조적으로 가장 robust한 PAA 모델을 간단한 손실 제한 장치를 추가하여 업그레이드 한 모델이라고 볼 수 있습니다.

자세한 내용을 살펴보기 전에 먼저 모델의 performance부터 확인해보겠습니다.

2. Modified PAA 모델 투자 시뮬레이션

투자 자산군

- 주식 (국가) : KOSPI 200, S&P 500, Eurostoxx 50, 상해종합지수, 일본 토픽스 지수

- 주식 (섹터) : 에너지, 소재, 산업재, 경기소비재, 필수소비재, 의료, 금융, IT, 통신서비스, 유틸리티

- 주식 (팩터) : 로우볼, 모멘텀, 컨트래리안, 퀄리티 밸류

- 채권 : 10년 만기 국고채 지수

- 현금 : 3년 만기 국고채 지수

투자 기간 : 2004. 5. 31 ~ 2016. 11. 10

<Aggressive model>

CAGR : 11.7 %

MDD : 12 %

<Neutral model>

CAGR : 10.2 %

MDD : 10 %

<Conservative model>

CAGR : 9.1%

MDD : 7 %

<Absolute model>

CAGR : 7.6%

MDD : 4.3 %

위에서 보여준 예시는 상기 투자자산군의 종목에 한정하여 가장 대표적인 전략만을 보여준 것인데요, 금융 위기와 같은 극단적인 상황에서도 공격적인 모델의 MDD가 -10%대 초반을 벗어나지 않고, 시장 상황과 무관하게 꾸준히 연복리 수익률 10%대의 뛰어난 성과를 보여줍니다.

이후 포스팅에서 상세히 다루겠지만, Modified PAA 모델에서는 투자 자산군의 선정과 배분 비율, 현금 혼합 비율을 투자자 입맛에 맞게 자유롭게 설정이 가능하기 때문에, 동일한 투자 자산군을 가지고도 사실상 무한개의 포트폴리오 조합이 가능합니다. 그리고, 구조적으로 옵션을 아무렇게나 주어도 포트폴리오가 우상향하는데는 크게 지장이 없기 때문에 상당히 범용적인 전략이라고 할 수 있습니다.

3. Modified PAA 모델의 장점

Modified PAA 모델의 특징은 다음과 같습니다.

- 백테스트를 통해 지표값을 최적화시키는 방법을 쓰지 않아 과최적화의 문제가 없습니다.

- 모멘텀에 기반을 둔 투자 방식의 단점을 현금과 혼합시키는 2단계 방식으로 희석시켜 수익 곡선의 노이즈를 최소화하였습니다.

- 자산군간의 상관성이 급증하는 시기에도 포트폴리오의 리스크가 커지지 않는 구조적 안정성을 가지고 있습니다.

- 투자 자산군 선정, 자산군 간의 기본 배분 비중, 현금 혼합 가중치를 투자자 스타일에 맞게 자유롭게 조절할 수 있는 구조이므로 다양한 종류의 DIY 포트폴리오 구성이 가능합니다.

(ETF를 이용한 DIY 펀드 솔루션에 최적화된 모델)

- 투자 자산군 선정, 자산군 배분비, 현금 혼합 가중치가 어떤 방식으로 달라져도 수익 곡선이 크게 훼손되지 않습니다. (걍 아무렇게나 옵션주고, 자유롭게 선택해도 우상향하는데 별 지장이 없음)

- 현금 투자 비중을 줄여 high risk, high return 모드로 투자해도 drawdown이 크게 증가하지 않습니다. (위 수익 곡선 참고)

- MDD가 타이트하게 관리되고, MDD 구간 이후 회복 기간이 상당히 짧아 손실이 발생해도 스트레스가 없습니다.

- 초등학교 4학년 수준의 산수 수준으로 포트폴리오 구현이 가능할 정도로 단순한 모델이지만, 로직의 안정성과 수익성은 기존의 복잡한 수학적 포트폴리오 배분 모델을 능가합니다.

상세한 로직과 코드는 다음 포스팅에서 계속됩니다.

< 나가시기 전에 블로그 글 맨 하단의 배너 광고를 한 번만 클릭해주시면 더 좋은 콘텐츠를 만드는데 큰 도움이 됩니다~ 감사합니다! >

1. 네이버 카페 '실전주식투자 연구소' (클릭) 으로 오시면, 본 블로그의 모든 내용을 순서대로 확인하실 수 있고, 다양한 실전 투자 정보도 얻을 수 있습니다~

2. 'systrader79의 주식 단기 매매 전략 온라인 강좌'가 뉴지스탁에서 진행 중입니다!

개별 주식을 이용한 단기 매매 기법, 뉴지스탁을 통한 완전 자동 투자 매매 구현에 관한 폭넓 은 노하우를 다루고 있으니, 많은 성원 부탁드립니다~

첫 번째 강의는 수강 신청없이 무료로 시청 가능합니다 (아래 링크 클릭 --> 1번 방송 클릭)

3. 여러분의 인생이 걸린 너무나도 중요한 소식! --- > 여기를 클릭하세요!

'systrader79 칼럼 > 실전 투자 전략' 카테고리의 다른 글

| 실전 투자 전략 (27) - Adaptive momentum 전략 (2) (7) | 2016.11.30 |

|---|---|

| 실전 투자 전략 (26) - Adaptive momentum 전략 (1) (0) | 2016.11.29 |

| 실전 투자 전략 (24) - Modified PAA model을 이용한 절대 수익 전략 (3) (6) | 2016.11.18 |

| 실전 투자 전략 (23) - Modified PAA model을 이용한 절대 수익 전략 (2) (0) | 2016.11.17 |

| 실전 투자 전략 (21) - 머신러닝 알고리즘(kNN, SVM, Decision tree)을 이용한 절대수익 전략(2) (6) | 2016.11.02 |

| 실전 투자 전략 (20) - 머신러닝 알고리즘(kNN, SVM, Decision tree)을 이용한 절대수익 전략(1) (0) | 2016.11.02 |

| 실전 투자 전략 (19) - PCI, TDI, TII, TCF (0) | 2016.10.21 |

| 실전 투자 전략 (18) - 투자 전략의 바이블, 'Technical analysis of stocks and commodities' (0) | 2016.10.21 |

댓글