트레이딩에서 자금관리는 엄청나게 중요합니다.

일반적으로 트레이딩이라고 하면, 특정 기술적 지표를 만족시킬 때 진입하고 청산하는 매매의 규칙만 생각하기 쉽지만, 그것은 진입과 청산의 규칙이고 그것 이전에 필수적으로 갖춰야 할 것이 바로 자금관리 기법입니다.

자금 관리와 손절의 개념은 제가 이전 포스팅에 아주 상세히 설명해두었기 때문에, 여기와, 여기를 참고하시기 바랍니다.

물론 자금관리를 하지 않는 투자 전략도 있습니다. 종목들을 포트폴리오 단위로 투자하거나, 자산 배분을 하는 경우, 전략의 포트폴리오를 운영하는 경우는 이런 분산 로직으로 리스크를 컨트롤하기 때문에 자금 관리를 안하는 경우도 흔하지만, 개별 종목 하나를 트레이딩 할 때는 그 트레이딩의 손실은 전적으로 그 트레이딩 전략 하나에만 의존하기 때문에 자금관리는 필수적이라고 할 수 있습니다.

이번 포스팅에서는 트레이딩에서 자금 관리를 걸지 않았을 때와 걸었을 때의 차이를 확인해보겠습니다.

1. 코스닥 지수를 이용한 단기 마켓 타이밍 전략

* 테스트할 전략은 코스닥 지수를 이용한 단기 마켓 타이밍 전략입니다.

여러번 이야기한 바와 같이 코스닥 지수는 단기적으로 자기 상관성이 상당히 강한 지수입니다.

따라서, 3일이나, 5일 같은 단기간의 추세가 상당히 잘 먹히는 현상이 매우 뚜렷이 관찰됩니다. 이런 관점에서 코스닥 지수의 단기 이평선이나 모멘텀을 단기 트레이딩의 마켓 타이밍에 많이 이용하고 있습니다.

* 이번에 시뮬레이션 할 전략은 코스닥 지수를 대상으로 한 3일 모멘텀 전략입니다. 전략은 다음과 같습니다.

- 매수 : 코스닥 오늘 종가 > 코스닥 3일 전 종가

- 청산 : 코스닥 오늘 종가 < 코스닥 3일 전 종가

* 자금관리를 하지 않았을 때와 했을 때 어떤 차이가 발생할까요?

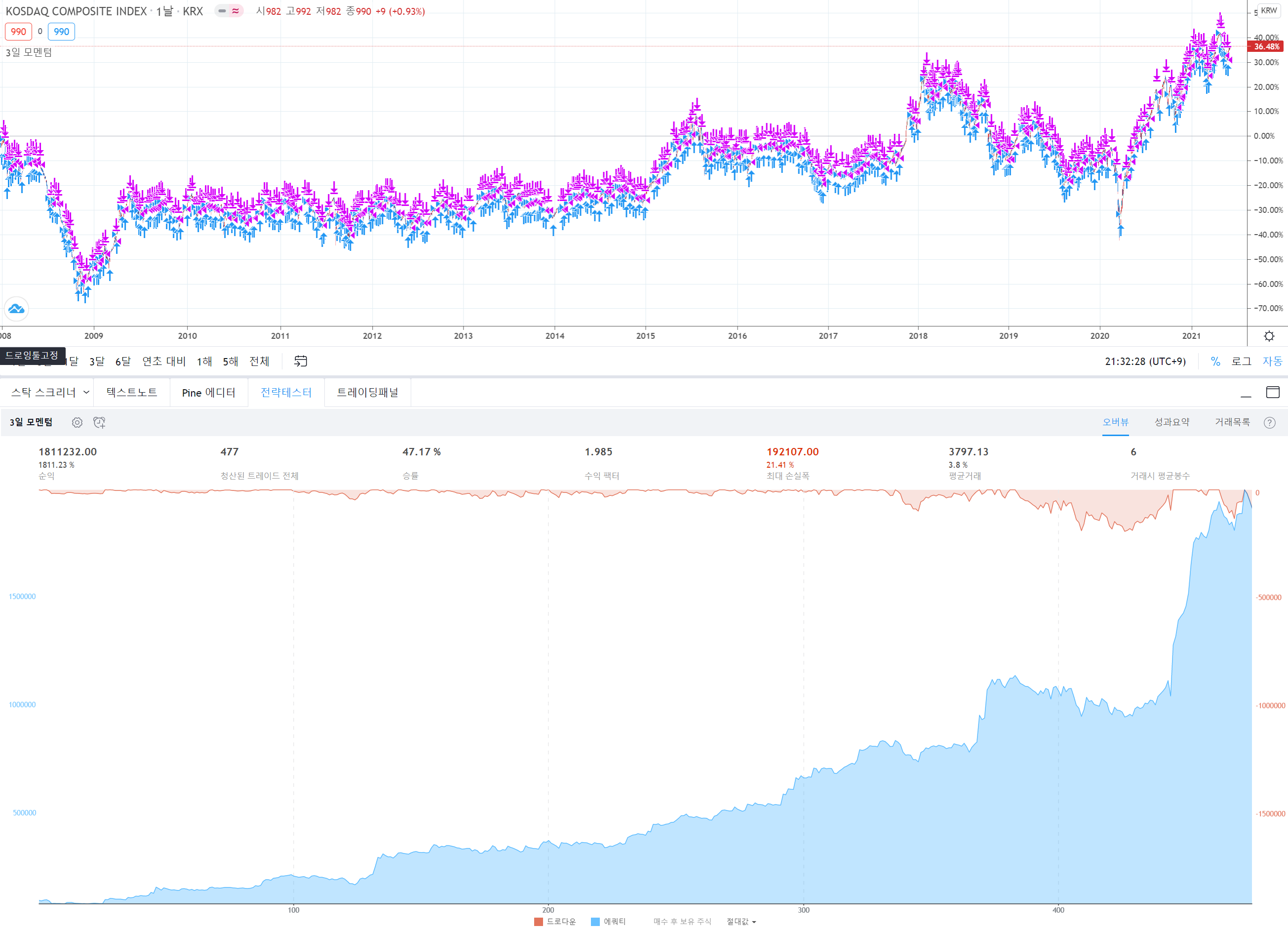

2. 자금관리 하지 않았을 때 (100% 투자)

* 2005년부터 현재까지 총 누적 수익은 1811% 로 확인됩니다 하지만, MDD가 -21% 에 달하는 것을 관찰할 수 있습니다. 엄청난 수익률에 비하면 MDD 가 별 것 아니라고 생각하실 수 있지만, 사실은 전혀 그렇지 않습니다. 개별 전략 단위에서의 MDD가 -10% 를 넘어가면 실제로는 멘탈이 박살나는 경우가 허다합니다.

* 전반적으로는 수익 곡선이 나쁘지 않아보임에도 불구하고 이 정도 전략도 실전에서 투자하기는 힘든 전략입니다. 생각보다 횡보를 길게하는 구간도 많고 drawdown이 심한 구간도 있기 때문입니다.

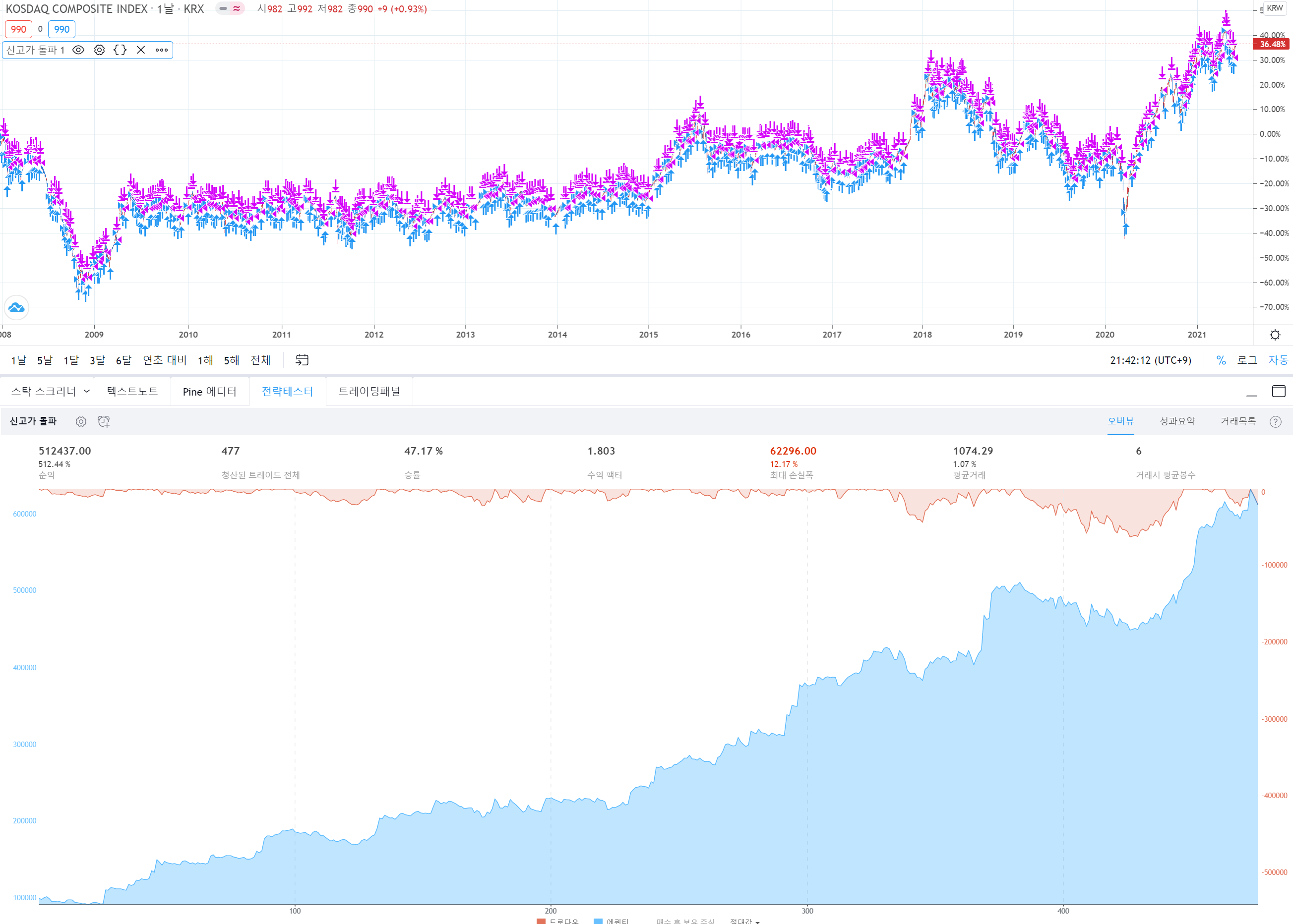

3. 자금 관리룰 적용시 (ATR 기반)

* 그렇다면 자금 관리 전략을 적용하면 어떻게 될까요? 자금 관리 전략은 투자하고자 하는 종목의 최근 변동성을 투자금의 n%에 맞추는 것을 의미합니다.

* 예를 들어, 코스닥 지수의 최근 10일 동안의 평균적인 일중 변동폭이 2% 였을 때, 자금 관리룰을 1%를 적용했다면 투전체 자금의 50%만 투자하면 투자 시점 이후의 평균적인 변동성(리스크)를 1% 수준으로 제한할 수 있게 됩니다. 물론 이것은 어디까지나 평균적인 추정치이기 때문에 실제로는 변동성이 이것보다 더 커지는 경우도 당연히 있지만, 그래도 최근의 변동성은 일반적으로 다음날도 비슷하게 나타나기 때문에, 이런 방식으로 리스크를 효과적으로 컨트롤할 수 있는 것이죠. 최근 코스닥의 움직임이 하루에 5% 이상씩 날뛰는 경우는 1/5 만 투자되기 때문에 시장의 변동성을 우리가 얼마든지 길들일 수 있는 것이죠.

* 여기서는 최근 코스닥 지수의 10일 ATR을 1%, 0.5%, 0.25% 로 맞추고 동일한 전략으로 시뮬레이션 해보겠습니다.

결과는 다음과 같습니다.

4. 결과

* 당연한 얘기지만, 자금관리룰을 타이트하게 적용할수록 drawdown이 급격하게 감소하는 것을 볼 수 있습니다. 물론 수익률도 급감하지요. 하지만, 수익곡선의 편차와 drawdown이 훨씬 완만해지기 때문에 전략의 최악의 MDD를 우리가 원하는 수준으로 컨트롤 할 수 있다는 것이 큰 장점입니다.

* 이런 관점에서 보면, 자금관리룰을 적용하지 않았을 때 애초에 MDD가 적은 전략이 당연히 좋겠지만, 그렇지 않다 하더라도 자금 관리 규칙을 통해 drawdown이 큰 위험한 전략도 얼마든지 리스크가 낮은 전략으로 조절이 가능하다는 것이 중요합니다. 우하향 하지만 않는다면 말이죠. 그리고 비록 수익률도 떨어지지만, 안정적으로 올라가는 다양한 전략에 분산투자하면 장기 투자 전략으로도 -5% 이하의 MDD를 얼마든지 달성할 수 있습니다.

* 단순히 트레이딩 전략만으로 drawdown을 낮추려하지 마시고 자금 관리룰을 장착해보시길 권해드립니다~

1. 네이버 카페 '실전주식투자연구소' 로 오시면, 본 블로그의 모든 내용을 카테고리별로 정렬하여 순서대로 확인하실 수 있고, 다양한 실전 투자 정보도 얻을 수 있습니다~

2. 자타가 공인하는 주식 단기 시스템 트레이딩의 최고 전략가, '닥터 퀀트의 단기 트레이딩 강좌'가 뉴지스탁에서 진행중입니다. 닥터 퀀트의 강좌에서는 그동안 공개하지 않았던 무려 50개 이상의 실전 트레이딩 전략과 주기적인 업데이트 강의가 제공됩니다~

3. 'systrader79의 단기 시스템 트레이딩 강의'와 '자산 배분 완전 정복 강의' 가 뉴지스탁에서 진행중입니다~ 주식 단기 트레이딩과 자산 배분 전략에 관심이 있으신 분들의 많은 성원 부탁드립니다

'systrader79 칼럼 > 투자의 기초' 카테고리의 다른 글

| 퀀트 전략의 기초 (1) - 퀀트 전략 만드는 법 (107) (0) | 2021.08.13 |

|---|---|

| 포트폴리오 리밸런싱 일자 최적화 (106) (0) | 2021.07.10 |

| MDD 근접 포트폴리오 전략 (105) (1) | 2021.07.01 |

| 빠른 신호를 잡아내는 constant range 차트 (104) (1) | 2021.06.27 |

| 트레이딩(투자)에서 수익을 내기 위한 핵심 구조 (102) (4) | 2021.05.19 |

| 암호화폐 자동 시스템 트레이딩 툴 20개 소개 (101) (1) | 2021.05.16 |

| 절대 수익형 이더리움 인덱스 출시 (100) (2) | 2021.05.05 |

| 단기 트레이딩에서 수익이 가장 잘나는 구간은? (99) (3) | 2021.05.05 |

댓글